Come facilmente previsto nel precedente articolo sul bilancio dell’Udinese, la squadra friulana ha chiuso il bilancio al 30.06.2012 con un utile netto di € 8.782.162, che migliora il risultato netto del 2010/11, positivo per € 2.897.161. La causa di questi ottimi risultati risiede principalmente nelle plusvalenze. Nel 2011/12 si sono registrate importanti plusvalenze riguardanti: Sanchez, ceduto al Barcellona; Zapata, ceduto al Villarreal; Inler riscattato dal Napoli.

Come facilmente previsto nel precedente articolo sul bilancio dell’Udinese, la squadra friulana ha chiuso il bilancio al 30.06.2012 con un utile netto di € 8.782.162, che migliora il risultato netto del 2010/11, positivo per € 2.897.161. La causa di questi ottimi risultati risiede principalmente nelle plusvalenze. Nel 2011/12 si sono registrate importanti plusvalenze riguardanti: Sanchez, ceduto al Barcellona; Zapata, ceduto al Villarreal; Inler riscattato dal Napoli.

Il paragone dell’attività della società Udinese Calcio Spa con l’attività di una fabbrica rende perfettamente l’idea della filosofia gestionale del club friulano. Potremmo affermare che l’Udinese non fa altro che comprare materia prima (calciatori semisconosciuti) per trasformarla in prodotti finiti (calciatori apprezzati) che successivamente rivende (calciomercato) conseguendo un valore aggiunto (plusvalenza). Un argomento a sostegno di questa tesi risiede nell’elevato importo dei costi specifici tecnici. Tali costi comprendono i costi per scouting, osservazione calciatori e consulenze tecnico sportive, che hanno permesso di rendere costante la produzione di plusvalenze.

Dal punto di vista sportivo, questa filosofia gestionale ha costretto ad affrontare alcuni impegni internazionali senza gli artefici dell’importante traguardo conseguito, causa cessione per plusvalenza. Tuttavia l’Udinese è un club che supera ampiamente l’esame Fair Play Finanziario.

Nel prossimo futuro, il progetto “Nuovo Stadio Friuli” potrebbe dare una nuova impronta alla filosofia gestionale, con l’aumento dei ricavi da stadio.

Il Progetto Nuovo Stadio.

Nel mese di luglio 2012 l’Udinese ha vinto la gara d’appalto per l’assegnazione del diritto superficie per 99 anni dello Stadio Friuli e l’autorizzazione alla ristrutturazione dello stadio stesso per un importo di € 21,5 milioni. Lo sviluppo del progetto è stato completato e la posa della prima pietra è prevista nell’estate 2013. L’investimento previsto è di € 25 milioni, per uno stadio da 25.100 posti a sedere, totalmente coperti.

La continuità aziendale.

La valutazione delle voci del bilancio è stata fatta nella prospettiva della continuità dell’attività e non è stato mosso alcun rilievo da parte della società di revisione Fausto Vittucci & C. Sas di Roma. Pertanto, dai dati di bilancio, come richiesto dal Regolamento sul Fair Play Finanziario, la società Udinese Calcio Spa risulterebbe in grado di fronteggiare e di onorare gli impegni finanziari anche nel futuro. La proprietà della società fa capo per il 98,35% alla Gesapar S.A., con sede in Lussemburgo, che al 30 giugno 2011 risulta avere un patrimonio netto di € 15.596.958, con un capitale sociale di € 9.300.000, composto da 124.000 azioni.

Il Patrimonio Netto.

Il Patrimonio Netto è conforme a quanto stabilito dal regolamento sul Fair Play Finanziario poiché, oltre ad essere positivo per € 49.429.156 (€ 40.936.708 nel 2010/11), risulta in aumento del 20,75%. La variazione è dovuta essenzialmente al conseguimento dell’utile d’esercizio.

Per quanto riguarda la destinazione dell’utile 2011/12 di € 8.782.162,47 è stata approvata la proposta di destinare a Riserva per il settore giovanile, come previsto dallo statuto sociale, € 878.216,25, e a Riserva Straordinaria il residuo, pari a € 7.903.946,22. L’utile 2010/11, di € 2.897.161, è stato accantonato a Riserva per il settore giovanile per € 289.716, e a Riserva Straordinaria per il residuo pari a € 2.607.445. I mezzi propri finanziano il 28,7% dell’attivo.

(clicca sulla tabella)

Le Passività.

Il capitale di terzi, pari a € 123,1 milioni, finanzia il 71,3% dell’attivo. Le passività correnti sono pari a € 100.285.364 (€ 101.395.372 nel 2010/11) e si riducono dell’1,09%, mentre le passività consolidate non correnti sono pari a € 22.803.343 (€ 18.690.394 nel 2010/11) e aumentano del 22,01%.

Le passività non correnti riguardano prevalentemente i fondi per imposte differite, che ammontano a € 22,4 milioni, e sono prevalentemente originati dalla tassazione differita delle plusvalenze.

I debiti rappresentano il 67% delle passività (83% nel 2010/11) e finanziano il 48% dell’attivo.

Il totale dei debiti è di € 82,2 milioni (€ 99,9 milioni nel 2010/11) e risulta diminuito del 17,8%.

I debiti sono composti da: debiti verso banche per € 6,2 milioni; debiti verso fornitori per € 15,4 milioni; debiti tributari per € 1,7 milioni; debiti previdenziali per € 254.838; altri debiti per € 32,1 milioni; debiti per compartecipazioni per € 3,6 milioni e debiti verso enti settore specifico per € 22,8 milioni.

Nella nota integrativa è specificato che i contributi e le ritenute effettuate vengono versati nei termini di legge. Anche per il pagamento degli stipendi l’Udinese è puntuale: non ha debiti con i tesserati per compensi da corrispondere. Il debito verso il personale residuo è trascurabile e ammonta a € 299.272 e riguarda compensi di giugno pagati a luglio e l’accantonamento al fondo ferie non godute. Sono dati in linea col Fair Play Finanziario.

La Posizione Finanziaria Netta.

Se considerassimo come debiti finanziari i debiti verso le banche, i debiti di factoring e anche la voce “obbligazionisti c/rimborso custode giudiziale” si avrebbe un indebitamento finanziario che al netto delle disponibilità liquide ammonterebbe a € 23,2 milioni ed evidenzierebbe una riduzione di € 16,6 milioni.

I debiti verso le banche ammontano a € 6.196.183 e aumentano di € 2,8 milioni rispetto al 2010/11.

In compenso, si è ridotto il ricorso al factoring. Il debito verso Unicredit Factoring diminuisce da € 30,8 milioni a € 21,4 milioni. La voce “obbligazionisti c/rimborso custode giudiziale”, compresa tra gli altri debiti, ammonta a € 5,7 milioni ed è legata ad una vicenda giudiziaria.

Le disponibilità liquide aumentano da € 1,9 milioni a € 10,1 milioni.

Il saldo tra crediti e debiti per la compravendita calciatori è positivo per 50,2 milioni. Infatti, i crediti verso enti del settore specifico aumentano a € 73 milioni da € 58 milioni e i debiti verso enti del settore specifico diminuiscono a € 22,8 milioni da € 32,3 milioni.

Ai fini del Fair Play Finanziario si avrebbe una posizione finanziaria netta positiva, pertanto conforme a quanto richiesto dal Regolamento.

Le Attività.

Il totale delle attività è aumentato del 7,14%, passando da € 161 milioni a € 172,5 milioni, ma il valore delle immobilizzazioni è diminuito del 9,39%, assestandosi a € 73,9 milioni. L’attivo corrente, che rappresenta il 56,6% delle attività, aumenta da 77,9 a 97,6 milioni di euro, grazie soprattutto all’aumento delle disponibilità liquide, aumentate di € 8 milioni.

Le immobilizzazioni immateriali nette, pari a € 71,7 milioni, rappresentano il 41,5% dell’attivo. Le immobilizzazioni materiali, pari a 2,2 milioni, registrano un incremento del 69,9%, riconducibile, come nel 2010/11, al rinnovamento e all’implementazione del parco attrezzature sanitarie e sportive. Le immobilizzazioni in corso e acconti diminuiscono da € 15,1 milioni a € 9 milioni.

Le immobilizzazioni finanziarie, pari a € 914.052, comprendono una partecipazione di € 313 nella BCC di Manzano.

La voce “concessioni, licenze, marchi e diritti simili” ammonta a € 14,7 milioni (€15,9 milioni nel 2010/11). Il valore netto, al 30 giugno 2012, della voce “Marchi e brevetti” ammonta a € 14.670.750, mentre il valore lordo è pari a € 22.007.689. Durante l’esercizio 2005/2006 il marchio di Udinese Calcio Spa è stato oggetto di rivalutazione per 22 milioni, in relazione alla stima dei ricavi potenziali ad esso correlati e sulla base di una perizia asseverata da due professori universitari.

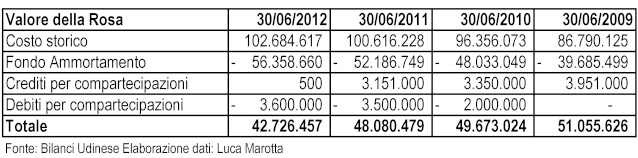

Il Valore della Rosa.

Il valore netto dei Diritti pluriennali alle prestazioni dei calciatori, al 30 giugno 2012, è di € 46,3 milioni, mentre al 30 giugno 2011 era pari a 48,4 milioni. Essi rappresentano il 61,9% del totale delle immobilizzazioni e il 26,8% del totale dell’attivo. La diminuzione di € 2,1 milioni è stata causata da investimenti per € 26,1 milioni, cessioni per un valore residuo di € 10,2 milioni e ammortamenti per € 18 milioni. Negli ultimi quattro esercizi l’Udinese ha investito nell’acquisto di calciatori € 105,8 milioni.

Le compartecipazioni ex art 102 NOIF sono iscritte nelle attività finanziarie che non costituiscono immobilizzazioni, sono pari a € 500 (€ 3.151.000 nel 2010/11) e riguardano Koprivec (Perugia).

I debiti per compartecipazioni ex art. 102-bis NOIF sono pari a € 3,6 milioni e riguardano Rossigni (Sampdoria), Angella (Empoli) e Mori (Empoli).

Di conseguenza potremmo stimare il valore della rosa al 30 giugno 2012 per € 42,7 milioni.

(clicca sulla tabella)

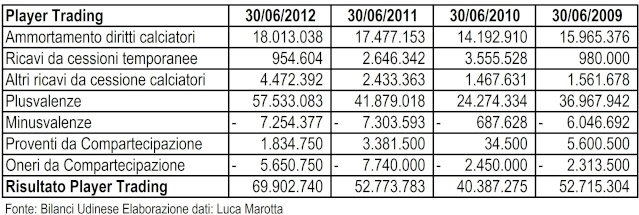

Il Player Trading.

Nei bilanci dei club inglesi è evidenziata la gestione del “player trading”, che tiene conto dei ricavi da prestiti calciatori, del costo annuale dei cartellini e del saldo tra plusvalenze e minusvalenze. Applicando lo stesso criterio, nel caso del bilancio dell’Udinese, si nota che il “player trading” funge da traino all’intera attività dell’Udinese.

(clicca sulla tabella)

Bisogna anche evidenziare, che per ottenere tali risultati, l’Udinese sopporta dei costi, definiti “costi specifici tecnici”. Nel 2011/12, i costi specifici tecnici sono esplosi a € 21.543.844, mentre nel 2010/11 erano pari a 15,2 milioni e nel 2009/10 ammontavano a € 13,1 milioni. L’Udinese ha corrisposto agli agenti € 1.448.988.

I Ricavi.

L’Udinese Calcio Spa non annota nel valore della produzione i proventi derivanti dal realizzo delle plusvalenze sulla cessione dei diritti alle prestazioni pluriennali dei calciatori, ma li espone nella gestione straordinaria.

Il valore della produzione è aumentato del 16,44%, passando da € 54.477.455 a € 63.435.707.

I proventi televisivi ammontano a € 35.813.972, mentre nell’esercizio precedente erano pari a € 34.499.448. L’incremento è stato del 3,81% e l’incidenza sul valore della produzione è del 56%.

I ricavi da gare, pari a circa € 5 milioni, sono aumentati del 35% e incidono per l’8% sul totale dei ricavi ordinari. L’aumento è dovuto alla partecipazione alle competizioni internazionali.

I Proventi da sponsorizzazioni e cartellonistica ammontano a € 4.992.636, mentre nel 2010/11 erano pari a € 4.809.253. Tali proventi si riferiscono, per € 1 milione allo Sponsor Ufficiale, per € 1 milione allo Sponsor Tecnico e per € 2.992.636 ai contratti con Sponsor istituzionali, Fornitori ufficiali e tecnici, Partner commerciali e ai proventi relativi alla cartellonistica pubblicitaria all’interno dello stadio per le partite casalinghe della prima squadra. I proventi pubblicitari vari ammontano a € 1,9 milioni (€ 2,1 milioni nel 2010/11).

I Ricavi da cessione temporanea prestazioni calciatori incidono solo per l’1%.

La voce “Altri ricavi su cessione calciatori” è aumentata a € 4,5 milioni da € 2,4 milioni.

I proventi da Lega sono sostanzialmente stabili, variando da € 2.383.716 del 2010/11 a € 2.466.498.

I Costi ordinari.

Si è verificato un incremento del 19,45% nei costi di produzione, che sono aumentati da € 76,3 milioni a € 91,2 milioni. Il 37% dei costi della produzione è rappresentato dai costi del personale, il 35% dai costi per servizi e il 22% dagli ammortamenti.

L’aumento dei costi è stato di € 14,8 milioni, i costi per servizi sono aumentati di € 7,7 milioni e i costi del personale di € 6,6 milioni.

Costo dei dipendenti.

I costi per il personale risultano aumentati del 21,54% e ammontano a € 34,1 milioni (€ 28 milioni nel 2010/11). Tali costi incidono per il 54% sul valore della produzione, che è privo di plusvalenze. Ove considerassimo anche le plusvalenze, l’incidenza del costo del personale si ridurrebbe al di sotto del 30%. Tenuto conto che il Regolamento sul Fair Play Finanziario tollera un’incidenza del 70%, l’Udinese risulta essere società virtuosa nella gestione dei costi del personale.

L’ammortamento della rosa calciatori ammonta a 18 milioni e il costo di gestione del personale, senza plusvalenze, salirebbe all’82% del valore della produzione e al 43% con le plusvalenze.

Il Pareggio di bilancio.

Grazie soprattutto all’apporto della gestione straordinaria il bilancio al 30 giugno 2012 registra un risultato prima delle imposte positivo per € 13.845.782, che è il doppio di quello del 2010/11.

L’Udinese rientra ampiamente nei parametri del Fair Play Finanziario e anche per il 2012/13 si prevedono risultati positivi.

L’esercizio 2012/13: un bilancio sicuramente positivo.

Secondo gli amministratori, anche per il 2012/13 si può prevedere un bilancio positivo, poiché aumenteranno gli introiti da proventi televisivi e le plusvalenze realizzate con la campagna trasferimenti dell’estate 2012 hanno raggiunto un importo già pari a quello realizzato durante tutta la stagione 2011/12.

Secondo gli amministratori le cessioni di Isla, Asamoah e Handanovic hanno permesso di realizzare cospicui ricavi che hanno comunque consentito di rinforzare l’organico con ottimi nuovi acquisti, soprattutto giovani, e la prima squadra è rimasta assolutamente competitiva. Sul fronte TV, il 9 luglio 2012 è stata costituita Udinese TV Trading & Energy Srl, partecipata al 100%, avente come oggetto sociale le attività di emittente televisiva commerciale, attività di web tv-iptv.

La campagna abbonamenti 2012/13 si è conclusa con un totale di 15.282 abbonamenti (13.796 nel 2011/12), per un incasso di oltre 2,3 milioni al lordo di IVA (2,2 nel 2010/11).