“Chelsea FC plc” è una società “sub-holding” del gruppo cui fa capo il “Chelsea Football Club”. Il gruppo ha come holding “Fordstam Limited” e come controllore di ultima istanza Roman Abramovich. Nei comunicati stampa che hanno annunciato i risultati economici e finanziari relativi alla stagione 2011/12 si è fatto riferimento al consolidato di Chelsea FC plc, che analizzeremo di seguito.

“Chelsea FC plc” è una società “sub-holding” del gruppo cui fa capo il “Chelsea Football Club”. Il gruppo ha come holding “Fordstam Limited” e come controllore di ultima istanza Roman Abramovich. Nei comunicati stampa che hanno annunciato i risultati economici e finanziari relativi alla stagione 2011/12 si è fatto riferimento al consolidato di Chelsea FC plc, che analizzeremo di seguito.

Chelsea FC plc ha chiuso il bilancio consolidato, al 30 giugno 2012, con un utile netto di £ 1.378.000, pari a circa € 1,7 milioni (cambio: 1 £ = 1,2473 €). Tuttavia, è un risultato frutto del successo in Champions League, di ricavi straordinari rilevanti, di un aumento delle plusvalenze oltre che della diminuzione degli oneri straordinari, che nel 2010/11 erano ingenti. Appare comunque determinante, per l’esposizione dell’utile d’esercizio, il fatto che tra i componenti positivi del reddito emerga un’operazione straordinaria: "Profit on cancellation shares", ossia proventi derivanti dalla cancellazione di azioni, per un importo di £ 18.375.000 (€ 22,9 milioni).

L’indebitamento finanziario netto è assente, il Patrimonio Netto è positivo, ma la continuità aziendale continua ad essere garantita dall’azionista di riferimento.

Per quanto riguarda l'introduzione delle regole UEFA sul fair play finanziario, gli Amministratori hanno dichiarato che ciò rappresenta una sfida importante. La squadra di calcio ha bisogno di coniugare il successo sportivo sul campo con i dettami di questo nuovo regime. Secondo gli stessi Amministratori, il risultato economico del 2011/12 permette al Chelsea di trovarsi in una buona posizione per soddisfare i criteri di valutazione, almeno per il periodo iniziale.

Tra le curiosità bisogna segnalare che nella sezione relativa alle operazioni con le parti correlate è segnalato l’acquisto di “corporate hospitality box”, da parte di Roman Abramovich, per £ 3.000.000 (€ 3,7 milioni).

La continuità aziendale.

Anche se l’esercizio 2011/12 si è chiuso con un utile consolidato netto di £ 1.378.000, gli Amministratori hanno scritto che Chelsea FC plc fa affidamento sul continuo supporto finanziario della capogruppo “Fordstam Limited”. La società ha ricevuto conferma dalla capogruppo che verranno forniti fondi sufficienti per finanziare l'attività per il prossimo futuro. Pertanto gli Amministratori, nella preparazione del bilancio, hanno adottato il principio della continuità aziendale.

Invero, durante il 2011/12, sono stati effettuati finanziamenti dalla capogruppo “Fordstam Limited”, supportata dal proprietario finale, Mr Roman Abramovich, per £ 71,7 milioni. Tuttavia, sempre nel corso dell'esercizio, il debito verso i soci è stato capitalizzato.

Il Patrimonio Netto.

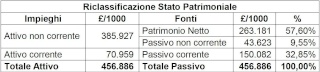

Il patrimonio netto è positivo per £ 263,1 milioni (€ 328,3 milioni) ed in aumento rispetto al dato dell’esercizio precedente, che era positivo per £ 95,4 milioni. La variazione è dovuta principalmente ad un’operazione di aumento di capitale, derivante dal collocamento di 8.330.000 azioni a £ 20, che ha determinato un aumento del capitale sociale per £ 83.000 e un aumento della riserva da sovrapprezzo azioni per £ 166.517.000. L’aumento è stato realizzato mediante la conversione del debito verso i soci. Il Patrimonio Netto finanzia il 57,6% dell’attivo.

L’indebitamento.

Il bilancio consolidato, al 30 giugno 2012, mostra una posizione finanziaria netta positiva per £ 18.146.000 (€ 22,6 milioni), determinata da disponibilità liquide per £ 16.986.000 (€ 21,2 milioni) e crediti verso controllate per £ 1.160.000. Non esistono debiti finanziari. Se considerassimo la struttura del gruppo fino al livello di “Chelsea FC plc”, potremmo affermare che l’assenza di debiti finanziari è frutto della scelta di finanziarsi con apporti di capitale; tuttavia ,nella controllante “Fordstam Limited”, almeno fino al 2010/11, l’azionista ha preferito rimanere “creditore del gruppo” per i finanziamenti necessari agli apporti di capitale da destinare alle società controllate.

Nel 2010/11 la posizione finanziaria netta era negativa per £ 91.709.000, derivanti da disponibilità liquide per £ 17.554.000 e debiti finanziari per £ 109.263.000. Tali debiti finanziari comprendevano il debito di Chelsea Football Club Limited per £ 15 milioni, sotto forma di azioni iscritte nel passivo non corrente ("non-equity preference share"), verso British Sky Broadcasting Group plc e il finanziamento soci per £ 94.263.000. Il prestito sotto forma di azioni di BSkyB dava diritto alla partecipazione agli utili. Il 31/01/2012 BSkyB ha cancellato queste azioni e il relativo dividendo maturato. Il profitto derivante da tale operazione è stato di £ 18.375.000, di cui £ 15.000.000 per la cancellazione delle azioni e £ 3.375.000 per la rinuncia al dividendo.

Il debito per finanziamento soci è stato convertito in capitale.

L’entità dell’indebitamento finanziario netto, cui bisogna aggiungere il saldo tra debiti e crediti da calciomercato, è conforme al regolamento del Fair Play Finanziario in quanto inferiore ai ricavi.

I debiti con durata inferiore all’esercizio successivo ammontano a £ 150,1 milioni (€ 187,2 milioni), mentre nel 2010/11 erano pari a £ 155,5 milioni. Questi debiti comprendono i ricavi anticipati per abbonamenti relativi alla stagione 2012/13 per l’importo di £ 33,2 milioni (£ 34,5 milioni nel 2010/11).

I debiti commerciali nel complesso sono pari a £ 91,6 milioni (€ 114,2 milioni), di cui £ 47,9 milioni hanno scadenza entro l’esercizio successivo.

I debiti tributari e previdenziali ammontano a £ 23,4 milioni, mentre nel 2010/11 erano pari a £ 12,8 milioni.

La struttura dell’attivo patrimoniale.

Al 30 giugno 2012 le attività non correnti rappresentano l’84,5% del totale dell’attivo e ammontano complessivamente a £ 385,9 milioni (€ 481,4 milioni). Si è verificato un aumento del 22,6%, a causa degli investimenti effettuati.

Le immobilizzazioni immateriali nette rappresentano il 44,1% dell’attivo e risultano aumentate da £ 126,4 milioni a £ 201,3 milioni. La variazione è stata determinata da nuove acquisizioni di giocatori. Appare anche per £ 822 mila, al netto di ammortamenti per £ 38 mila, la voce avviamento, determinata dall’acquisizione del 31 gennaio 2012 del 100% di Chelsea Digital Media Limited.

Le immobilizzazioni materiali rappresentano il 40,4% dell’attivo e ammontano a £ 184,6 milioni (€ 230,3 milioni); nel 2010/11 erano pari a £ 188,3 milioni.

Le attività correnti rappresentano il 15,5% dell’attivo e ammontano complessivamente a £ 70,9 milioni (€ 88,5 milioni), con un incremento dell’11,9% rispetto all’esercizio precedente.

Le disponibilità liquide diminuiscono da £ 17,6 milioni a £ 16,9 milioni.

Il Valore della Rosa.

Al 30 giugno 2012 il valore contabile netto della rosa calciatori ammonta a £ 200,4 milioni (€ 250 milioni) e risulta in aumento di £ 74 milioni. La variazione è stata causata da investimenti per £ 130,6 milioni, cessioni per un valore netto contabile di £ 5,3 milioni, ammortamenti per £ 49,5 milioni e svalutazioni per £ 1,8 milioni.

In base ad una valutazione “indipendente” la rosa del Chelsea al 30 giugno 2012 avrebbe un valore di mercato pari a £ 278.500.000. Dopo la chiusura dell’esercizio, il Chelsea ha acquistato sei calciatori ad un costo iniziale di £ 42.985.000.

Il Fatturato.

Il fatturato consolidato netto, con esclusione della joint venture, per l’esercizio chiuso al 30 giugno 2012, risulta pari a £ 255,7 milioni (€ 319 milioni), mentre nel 2010/11 era pari a £ 222,3 milioni. L’aumento del fatturato è stato del 15% rispetto all’esercizio precedente.

L’incremento del fatturato è dovuto principalmente al successo in Champions League e in FA Cup. Tuttavia si è registrata una riduzione dei proventi derivanti dalla Premier League, a causa del 6° posto (2° posto nel 2010/11).

La media spettatori del 2011/12 è stata di 40.344, mentre nel 2010/11 era di 41.008.

Le Spese operative.

Le spese operative ordinarie ammontano complessivamente a £ 304,6 milioni (€ 380 milioni) e registrano un incremento di £ 38 milioni, pari al 14,3%.

I costi operativi straordinari ammontano a £ 1,8 milioni e riguardano solo la svalutazione dei calciatori. Nel 2010/11 ammontavano a £ 41,9 milioni ed esercitarono un impatto significativo sul risultato dell’esercizio.

Risultano anche ricavi straordinari per £ 4,7 milioni, che determinano un risultato positivo della gestione straordinaria per £ 2,9 milioni.

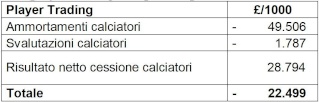

Tra gli altri costi operativi si segnala l’ammortamento delle immobilizzazioni dei costi di registrazione dei calciatori ammontante a £ 49,5 milioni (€ 61,7 milioni), in aumento del 24,6%. L’ammortamento delle immobilizzazioni materiali è stato di 9,9 milioni di sterline, di cui £ 3,4 milioni per terreni e fabbricati. Tale voce dovrebbe essere considerata come costo “virtuoso” ai fini del Fair Play Finanziario.

Il Costo del Personale.

Il costo del personale ammonta a £ 171 milioni (€ 213,3 milioni) e registra un decremento del 9,8% rispetto ai 189,5 milioni di sterline del 2010/11. L’incidenza del costo del personale sul fatturato, senza plusvalenze, è pari al 67% (85% nel 2010/11), nel limite del 70%, stabilito dal Regolamento UEFA sul Fair Play Finanziario. Il costo del personale riguarda 604 unità (560 nel 2010/11) di cui 89 appartenenti alla gestione sportiva (giocatori e staff compreso).

Nel 2011/12 il costo del personale comprende anche un ricavo straordinario di £ 4.700.000 (nel 2010/11 c’erano costi straordinari per £ 21.435.000).

Player Trading.

La differenza tra plusvalenze e minusvalenze realizzate con le cessioni di calciatori è positiva per £ 28,8 milioni (€ 35,9 milioni), mentre nel 2010/11 era positiva per £ 18,4 milioni.

Questo risultato positivo è dovuto principalmente alle seguenti cessioni: Yuri Zhirkov all’Anzhi Makhachkala, Slobodan Rajkovic all’Amburgo, Alex al Paris Saint-Germain e Anelka allo Shanghai Shenhua. L’importo non è sufficiente a coprire gli ammortamenti e pertanto la gestione del “player trading è in perdita per £ 22,5 milioni.

Il pareggio di bilancio.

L’utile netto consolidato al 30 giugno 2012 è di £ 1.378.000, mentre al 30 giugno 2011 risultava una perdita netta consolidata di £ 67,6 milioni.

Per quanto riguarda una possibile previsione per il bilancio 2012/13 bisognerà mettere in conto l’eliminazione nella fase a gironi della Champions League, il mancato ripetersi di ricavi straordinari, una diminuzione delle plusvalenze e il costo della sostituzione dello staff tecnico. Nella sostanza potrebbe verificarsi uno scenario che porterebbe il Chelsea al limite della soglia di tolleranza dei 45 milioni di euro.

Rimane una problematica interessante da considerare, ossia quale sarà il bilancio consolidato che sarà valutato dall’UEFA. Perché, se fosse quello di Fordstam Limited, Abramovich dovrà rinunciare al suo credito, trasformandolo in capitale.

Bilancio Chelsea 2011/12: utile da eventi straordinari

- Dettagli

- By Luca Marotta